什麼是牛熊證

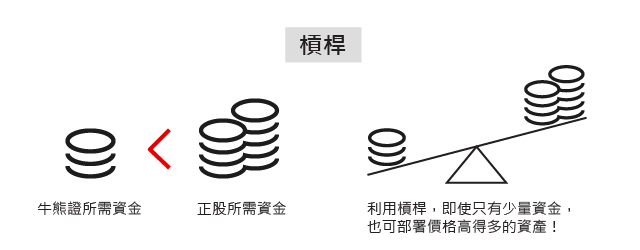

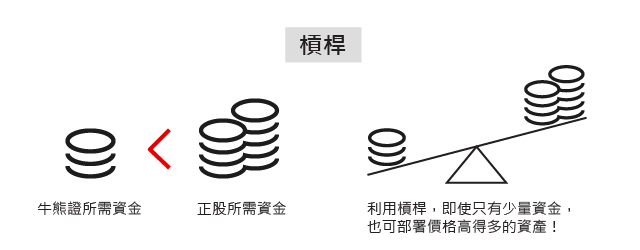

牛熊證是有槓桿的衍生產品,即是一種只需要投入某資產的部份價值,就能追蹤該資產走勢的投資產品。

這款投資工具提供看好(牛證)以及看淡(熊證)的選擇。投資者需注意牛熊證是有強制收回機制,如果相關資產價格觸及收回價,牛熊證便會立刻被強制收回。強制收回後的牛熊證,有可能沒有剩餘價值,所以買賣牛熊證的時候必須留意這一點。

為何投資牛熊證?

當大市或正股波幅收窄時,引伸波幅下調會影響認股證的回報,但牛熊證不受引伸波幅直接影響,因此投資者便沒有了買賣認股證時捕捉引伸波幅走勢的煩惱。而且牛熊證普遍的有效槓桿都比認股證高,以恒指為例,恒指牛熊證的敏感度通常較認股證高,吸引進取的投資者。

認股證與牛熊證的比較

牛熊證與認股證一樣,是屬於有槓桿的衍生產品,其價格同樣受到相關資產的影響。不同的是,牛熊證不受引伸波幅直接影響,因此投資者便沒有了買賣認股證時捕捉引伸波幅走勢的煩惱。不受引伸波幅直接影響影響是因為牛熊證的訂價較為簡單,主要是以溢利反映融資成本,融資成本愈便宜,代表訂價愈吸引。另外,牛熊證有強制回收機制。如果相關資產價格觸及收回價,牛熊證便會立刻被強制收回。

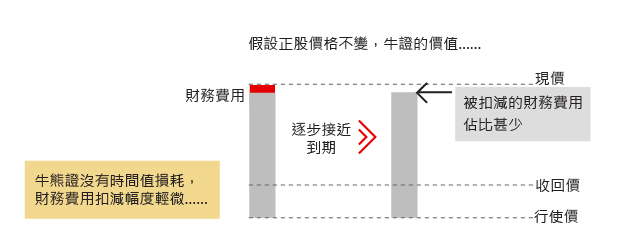

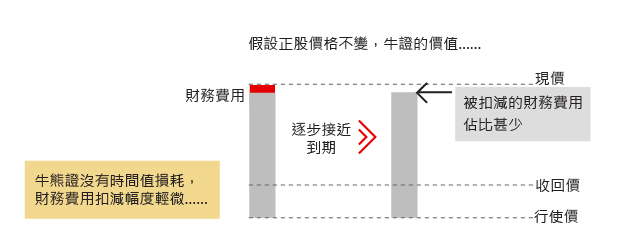

時間值損耗不存在於牛熊證,但有財務費用扣減……

N類和R類牛熊證

牛熊證有強制收回機制,如果相關資產價格觸及收回價,牛熊證便會立刻被強制收回。現R類牛熊證即收回價和行使價不同,牛熊證被收回後,投資者仍有機會取回部份投資金額,當然,牛熊證亦有可能沒有剩餘價值,所以買賣牛熊證的投資者必須留此這一點。而N類牛熊證則是收回價和行使價在同一水平,N類牛熊證被收回後不會有剩餘價值。

如何識別牛熊證上市編號

在香港交易所上市的牛熊證的上市編號都是由5位數字組成,以5字頭和6字頭為主, 4字頭則為美股指數牛熊證產品

除此以外,投資者亦可從產品的英文名稱分辨產品是認股證還是牛熊證。例如英文名為UB#HSIRC1807A,其中UB代表發行商瑞銀,#便是代表牛熊證了,而HSI則是恒指的意思,R是有剩餘價值的類別,即強制收回後仍有機會取回剩餘資金,C是牛證,1807是2018年7月到期的意思,A則是同年、月到期的瑞銀恒指牛熊證,以字母作為識別,而認股證的英文名亦可如牛熊證般看出發行商、相關資產以及年期等條款,但就不會出現#的符號。

中文名字方面,港交所編制名稱時會特地加入「牛」或「熊」的字眼,不過或由於版位所限,部份訊息供應商並未有跟隨交易所建議,加入「牛」或「熊」字以茲識別,所以投資者有需要時可到交易所或發行人網站查看,亦可致電發行人查詢。

如何買賣牛熊證

牛熊證是於港交所主板掛牌的上巿產品,一般的股票交易戶口都可以買賣。每隻輪證都如股票般有上巿編號,交易方法亦相似。不過輪證的風險特性與股票截然不同,其價格掛鈎於指數、股票或其它資產價格的表現。

收回價和行使價

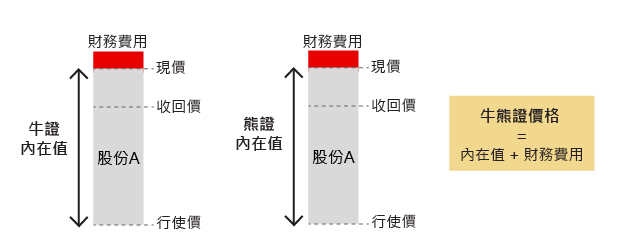

市場上所有的牛熊證都是價內的,即牛證的行使價較相關資產的現價低,而熊證的行使價較相關資產的現價高。如果看錯了後市方向,例如買入牛證後相關資產價格下跌,理論上牛證的價格便會下跌,而當相關資產價格跌至收回價時,牛證便會被收回。相反,買入熊證後相關資產價格上升,亦會令到強制收回事件出現,所以收回價是決定牛熊證會否收回的水平,而行使價跟認股證的一樣,是計算牛熊證價格的基礎,並會用來計算牛熊證收回後有否剩餘價值,以及到期時的結算值是多少。

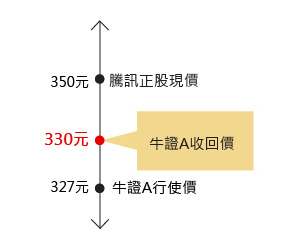

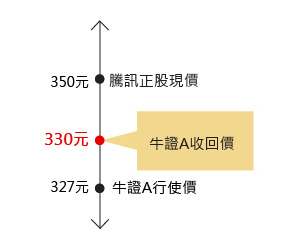

牛證屬看好產品,收回價設在現價的下方。

舉例說,騰訊現價為350元。

一隻收回價330元的騰訊牛證A,即指當騰訊跌至330元水平時,該牛證就會被收回。

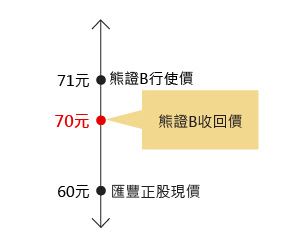

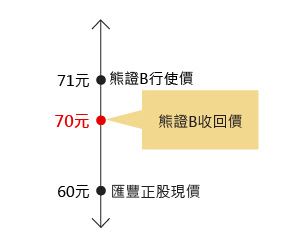

熊證屬於看淡產品,收回價設在現價的上方。

舉例說,匯豐現價為60元。

一隻收回價70元的匯豐熊證B,即指當匯豐升至70元水平時,該熊證就會被收回。

牛熊證的財務費用

一般而言,牛熊證的財務費用會隨剩餘年期長度而增加,部分牛熊證在新發行時財務費用佔其價格的比重更超逾30%。財務費用將隨著牛熊證在二手市場買賣及趨近到期日而逐步消耗,速度是平穩的,不過如牛熊證接近被收回時,財務費用的損耗會明顯較快。

牛熊證的基本條款及術語

收回價

牛熊證具有收回機制,萬一相關資產觸及收回價,相關牛熊證便會被提早收回,就算未到期,亦不能再作買賣,即使相關資產回升或回跌,該收回的牛熊證亦不會恢復買賣。牛證屬看好產品,收回價設在現價的下方,而熊證屬於看淡產品,收回價則設在現價的上方。

行使價

以R類牛證行使價設於收回價的下方, 而R類熊證行使價則設於收回價的上方。行使價是計算牛熊證價格的基礎,並會用來計算牛熊證收回後有否剩餘價值,以及到期時的結算值是多少。

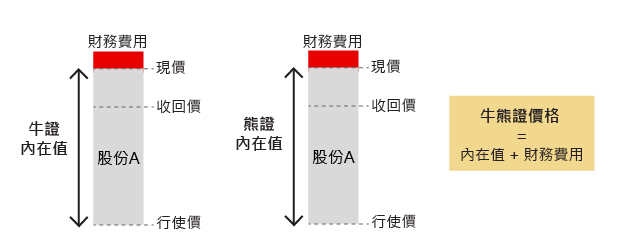

財務費用

牛熊證的財務費用可理解成投資者換取槓桿的成本。當發行人沽出牛熊證,其性質與提供孖展融資(牛證),又或借貨沽空(熊證)相近,因此輪商需要收取財務費用,以作對沖成本的需要。一般來說,越長期的牛熊證,財務費用越大,而隨著逐漸接近到期,財務費用會逐步扣減。當牛熊證到期或被收回時,財務費用將會變成零。

兌換比率

兌換比率可以看為牛熊證對相關資產的敏感度,如其他條款一樣,指數牛熊證兌換比率10,000會比12,000的跳動較快,但後者的價格則理論上較平宜。同樣,如其他條款一樣,兌換比率為10的股份牛熊證比兌換比率為100的股份牛熊證對股份的升跌理論上較為敏感,但證價亦會較高。

到期日

每隻牛熊證都有到期日,產品到期後,未被收回的牛熊證將進行結算並除牌。本港上市的牛熊證均以現金結算,具內在值的牛熊證可獲得現金價值。

街貨量

是指發行商以外的投資者持有牛熊證的份數,可用來觀察投資者的持倉情況。

最後交易日

顧名思義,為牛熊證可進行交易的最後日期,最後交易日後,產品將會停牌,並等待進行結算。一般來說,牛熊證的最後交易日為到期日前的一個交易日。

溢價

即投資者買入牛熊證後,如持貨至到期,相關資產需升/跌多少,投資者才算打和,而牛熊證的溢價亦可被理解為發行人收取牛熊證財務費用的實際價值。這財務費用實際上非單純的借貸成本,它還包含了發行商收取的對沖成本,以及到期前相關資產的除息因素。投資者亦可理解溢價為買入牛熊證後,如持貨至到期,相關資產需升/跌多少,投資者才算打和。另外,投資者必須留意由於長年期的牛證所涉及的除淨月份較多,有時會出現負溢價,但這並不代表牛證的價值格低於內在值。

有效槓桿 (槓桿比率)

槓桿比率是掛鈎資產與牛熊證價格之間的關係,一股幾百元的騰訊,可以通過只需幾仙的牛證作部署,這就是牛熊證的槓桿關係。有效槓桿是以百分比方式反映牛熊證在相關資產升跌時的價格變化。

舉例說,當騰訊上升1%,一隻實際槓桿為20倍的騰訊牛證,輪價理論上升20%;一隻實際槓桿為15倍的騰訊熊證,輪價理論下跌15%。

牛熊證的價格跳動計算

牛熊證的價格跳動跟兌換比率有莫大關系。以恒指牛熊證為例,兌換比率會決定恒指上升或下跌多少點才能令該牛熊證上升或下跌一個價位。兌換比率越高,對指數的敏感度越低。牛熊證的換股比率各有不同,如換股比率為10000的牛熊證,即每10000份牛熊證可換1份指數。若換股比率為1:1,期指上升1點,恒指牛證理論上應上升$1。假設有兩隻恒指牛證,恒指牛證A的兌換比率為10000,恒指牛證B的兌換比率是較高的12000。如果兩隻恒指牛證目前的最低上落價位為0.001港元,如兩隻牛證的對沖值都是100%,期指只要上升10點便能帶動恒指牛證A上升一個價位,面牛證B則需要12點,所以對於打算短線買賣賺取幾個價位的投資者,不能忽略兌換比率的重要。

正股牛熊證的升跌與正股變化成一對一的關係,即正股升一元,牛證會升一元,熊證則會跌一元。投資者應同時注意牛熊證的兌換比率,例如為十兌一的話,意味著正股升1港元,牛證會升0.1港元。

不過牛熊證對沖值不一定是100%,而且價值跳動有機會受供求影響,投資者必須留意。

影響牛熊證價格的因素

五個因素影響牛熊證價格

- 相關資產價格

- 財務費用

- 溢價

- 利率

- 股息

相關資產價格及財務費用,是兩大主要影響到牛熊證價格的因素。除此以外,利率、股份派息、溢價、街貨量及市場供求等,亦會對牛熊證價格帶來影響。

事實上,牛熊證行使價及年期長短,亦會影響到牛熊證價格,但由於這兩個條款在產品發行時已經決定,期內不能改變,因此這只會影響產品的定價,屬於基本因素而非市場因素。

不同因素對牛證及熊證價格的方向,均有不同影響,大概總括如下:

| |

牛證價格 |

熊證價格 |

| 正股價格上升 |

理論 |

理論 |

| 越接近到期* |

理論 |

理論 |

| 財務費用上升 |

理論 |

理論 |

| 利率上升 |

理論 |

理論 |

| 派息多於預期 |

理論 |

理論 |

至於期內不能變化的基本因素,對牛熊證定價的影響如下:

| |

牛證價格 |

熊證價格 |

| 與行使價距離越遠 |

理論較高 |

理論較高 |

| 年期越長* |

理論較高 |

理論較高 |

*牛熊證價格並無時間值損耗,但財務費用會每日扣減,當利率低企,所佔牛熊證價格的比例亦會相當低,如非持有長時間,影響極輕微,因此坊間部分有關牛熊證的資訊,會指時間對牛熊證價格沒有太大影響。

**在某些情況下牛熊證價格未必與相關資產價格的變動同步(即對沖值不一定等於一)

牛熊證常用計算公式

1. 牛熊證價格 = 內在值 + 財務費用

2. 牛證內在值 =(相關資產價格 – 行使價)/換股比率

3. 熊證內在值 =(行使價 – 相關資產價格)/換股比率

(正股牛熊證的相關資產價格是有關正股的價格,而指數牛熊證的相關資產價格則是期指價格)

4. 財務費用 =(行使價/換股比率)x 財務利率(一年)x (剩餘年期(日數至到期日)/365)

5. 牛證溢價(%) = [(牛證價格 x 換股比率)+ 行使價 – 相關資產價格]/相關資產價格

6. 熊證溢價(%) = [(熊證價格 x 換股比率)– 行使價 + 相關資產價格]/相關資產價格

7. 槓桿比率 = 相關資產價格/(牛熊證價格 x 換股比率)

8. 牛證(每股)於收回時的剩餘價值 =(結算價 – 行使價)/換股比率

9. 熊證(每股)於收回時的剩餘價值 =(行使價 – 結算價)/換股比率

牛熊證合資格相關資產

港交所對於合資格發行衍生權證產品的「單一類股份結構性產品的正股」股份名單有一定要求,並非每隻股票都可以發行認股證及牛熊證。而港交所在相關要求中,較注重股份的市值及流通量。其中包括公眾持股市值在過去約三個月均維持在40億港元或以上,市值達亦需達一定水平。事實上,若相關股份維持高流通量,可減低發行商對沖的成本及風險,投資者亦因此可獲得較穩定的報價服務,屬雙贏的措施。至於新上市的股份,如果其市值夠大的話,港交所的上市委員會則有機會因應市場反應及認股證發行商的意願,讓新股的相關認股證早一點上市。牛熊證對沖值接近100%,港交所對於相關股份流通量的要求更為嚴格。所以在港交所每季公布的發行衍生產品的股份名單中,牛熊證的數目遠較認股證為少。

牛熊證到期結算方式

如牛熊證到期前並無遭收回,便會以到期前一個交易日作為最後交易日,不過在訂立結算價方面,正股牛熊證和指數牛熊證則略有不同。

正股牛熊證的結算價為到期日前一日有關正股的最後價格(即收市價),而指數牛熊證的結算價則是到期日當日,亦即是期指結算日以港交所公佈的預計平均結算價為準,即以該月份的指數期貨合約的最終結算價計算。

牛熊證到期時以現金結算。

牛證結算價 = (結算價 – 行使價) / 兌換比率

熊證結算價= (行使價 – 結算價) / 兌換比率

由於所有流通的牛熊證均是價內,所以如在到期前沒有觸及收回價被收回,投資者一般都可收回牛熊證的剩餘價值。當然,價值多少要視乎有關的牛熊證有多價內,越價內(即結算價離行使價愈遠),剩餘價值自然越高。

一個正常的交易日,會有兩個完整交易時段,即上午及下午。 一般來說,牛熊證被收回後,將會觀察在兩個完整交易時段的高低位,有否升穿或跌穿行使價;而一隻產品被收回後,將會觀察包括收回在內的該節交易時段,以及緊接交易時段的高位或低位,作為牛熊證的結算價。

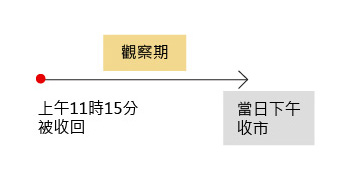

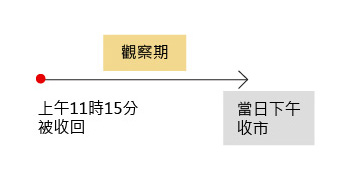

舉例說,當一隻牛證在上午11時15分被收回,將需要觀察所掛鈎的資產,在當日上午及下午的最低位,有否跌穿行使價。若期內最低位曾跌穿行使價,剩餘價值將會歸0。若期內最低位未曾跌穿行使價,將會以最低位作為結算價。

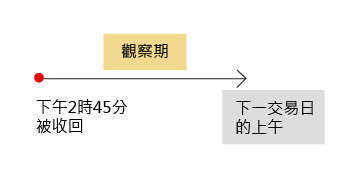

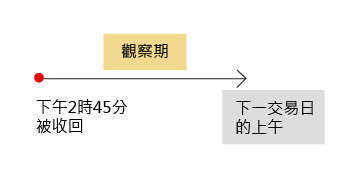

再舉例說,當一隻熊證在下午2時45分被收回,將需要觀察所掛鈎的資產,在當日下午及下一交易日的上午,有否升穿行使價。若期內最高位曾升穿行使價,剩餘價值將會歸0。若期內最高位未曾升穿行使價,將會以最高位作為結算價。

舉例說,一隻恒指牛證:

收回價25,000點、行使價24,900點、兌換比率為10,000兌1。

經觀察後,包括收回在內的兩個交易時段,最低位為24,938點。

該牛證剩餘價值 = (牛證結算價24,938 - 24,900) ÷ 10,000 = 0.0038元

即每股可收回0.0038元的剩餘價值

又舉例說,一隻騰訊熊證:

收回價345元、行使價347.8元、兌換比率為500兌1 。

經觀察後,包括收回在內的兩個交易時段,最高位為346.6元。

該熊證剩餘價值 = (347.8 - 熊證結算價346.6) ÷ 500 = 0.0024元

即每股可收回0.0024元的剩餘價值。

牛熊證結算完成後,發行商會在大約3個交易日將剩餘價值金額交予中央結算,之後再經銀行或證券行存入各投資者帳戶。一般來說,結算後的5個交易日內,投資者將可取回剩餘價值,而發行商不會收取任何手續費。

牛熊證的主要風險

1. 強制收回:

萬一牛熊證的相關資產價格觸及收回價,牛熊證會即時由發行商收回,買賣亦會終止。

2. 槓桿作用:

牛熊證價格在比例上的變幅會較相關資產為高。若相關資產的走向與投資者預期相反,投資者可能要承受比例上更大的損失。

3. 限定的有效期:

若在到期前遭提早收回牛熊證的有效期將變得更短。提早收回的牛熊證可能會變得没有價值。

4. 相關資產的走勢:

在某些情況下未必與相關資產價格的變動同步(即對沖值不一定等於一)。牛熊證的價格受多個因素所影響,包括其本身的供求、財務費用及距離到期的時限。

5. 財務費用:

牛熊證在發行時已把整個年期的財務費用計算在發行價內,雖然當牛熊證被收回時其年期會縮短,持有人仍會損失整筆財務費用。

6. 接近收回價時的交易:

相關資產價格接近收回價時,牛熊證的價格可能會變得更加波動,買賣差價可能會較闊,流通量亦可能較低。牛熊證隨時會被收回而終止交易。

7. 流通量:

雖然牛熊證設有流通量提供者,但不能保證投資者可以隨時以其目標價買入/沽出牛熊證。

牛熊證的選擇要點

第一步,選擇相關資產,估計相關資產後市表現:投資者應先對市場有初步了解。牛熊證的相關資產有指數和正股供投資者選擇,如投資者看好某正股,大可以致電發行商查看有否推出相關牛證。另外亦同時需要估計相關資產後市表現: 牛熊證市場的投資者,絕大多數亦對大市或個別股票有獨特的看法,如看升還是看跌。選定相關資產後,可因應對後市預期選擇看好的牛證或看淡的熊證。

第二步,選擇收回價,挑選合適的槓桿:當決定了相關資產及牛證或熊證後,投資者應選擇適合自己收回價的牛熊證,收回價水平應為投資者覺得股價或指數的安全位置。投資者應於高槓桿及被收回風險之間略為平衡,不宜盲目追求高槓桿。事實上,不時有投資者看中大方向,但受短期波幅影響,相關資產價格先觸及收回價,牛熊證收回後,相關資產價格再掉頭轉向至看中的方向,屆時投資者的牛熊證已被收回,未能受惠於有關的升/跌幅。此類情況不時發生,因此投資者宜於兩者間取得平衡,或作出分注投資,避免將所有資金投放於近收回價的牛熊證。牛熊證為槓桿產品,相關資產的變化會被倍大,從而獲得更大回報。不過,高槓桿亦代表該牛熊證更接近收回價及行使價,從而令牛熊證價格較低,槓桿更高;而被收回的風險亦上升,有時候亦會影響被收回後的剩餘價值,其收回價與行使價之間的差距可能較窄。不過,亦有投資者認為,買入牛熊證後,並不介意被收回,以搏取高槓桿,所以槓桿的選擇還是按自己能承受的風險決定,各取所需。

第三步,比較各發行商:經過首四步後,投資者應已可大幅度收窄選擇的範圍,但發行商的素質對投資者來說亦是非常重要,如發行商開價是否合理,買賣價差是否較窄,而且牛熊證價格是否緊貼正股走勢,是否能提供良好的服務,如投資者能容易接通查詢熱線及有專人接聽等。

運用牛熊證為持貨對沖

最簡單的方法是用有效槓桿計算,如有效槓桿是8倍,要對沖的持貨值40萬港元,而每股牛熊證價值0.2港元,需要買入的牛熊證股數為(400,000/8)/0.2=250,000股。另一方法是用換股比率計算,假設投資者持有10,000股正股,希望用熊證對沖正股持貨,該熊證的對沖值為100%,換股比率為100,便應買入10,000*100*100%=1,000,000股熊證。不過牛熊證的對沖值並不一定等於100%,而且牛熊證亦受供求、財務費用以及接近收回價價格較波動等因素影響,所以以上公式只作參考。

牛熊證重貨區及期指對沖張數

要計算恒指牛熊證相對期指的對沖張數,其實很簡單,現時大期一點為50港元,假設某一牛熊證的街貨為100,000,000份,換股比率為10,000,相關的期指對沖張數為100,000,000/10,000/50=200張;另一牛熊證的街貨為150,000,000份,換股比率為12,000,相關的期指對沖張數則為150,000,000/12,000/50=250張。不過如果要計算整體市場的牛熊證重貨區對沖期指張數,又不想每隻牛熊證逐一計算,可留意瑞銀的網站: http://warrants.ubs.com/tc/cbbc/index-cbbc-outstanding

強制收回牛熊證

以R類牛證為例,收回價會高於行使價,而R類的熊證則是行使價高於收回價。萬一相關資產觸及收回價,相關牛熊證便會被提早收回,就算未到期,亦不能再作買賣,即使相關資產回升或回跌,該收回的牛熊證亦不會恢復買賣,所以買賣牛熊證的投資者必須留意收回價水平以及相關風險。

競價交易時段對牛熊證的強制收回情況、競價時段的牛熊證買賣,以及最終剩餘價值的計算會有一定影響。牛熊證的流通量提供者,一般不會於開市前和收市競價時段開價進行交易。不過,無論指數牛熊證或個股牛熊證,一旦最終收市價觸及或超越收回價,同樣會啟動牛熊證的強制收回機制,有關牛熊證會被立即收回。此外,競價時段亦會影響投資者最終獲得的剩餘價值。

被收回後觀察期

R類牛熊證的餘額並不是按牛熊證的收回價計算,更不是以收回時牛熊證的價格決定,而是以收回後一段觀察期內的參考價計算,去決定該牛熊證是否仍有剩餘價值。觀察期是發生強制收回事件時該交易時段的餘下交易時間,以及下一整個交易時段的全部交易時間,即是兩節交易時段,簡單說,如果是全日交易(並沒有半日市或颱風休市的情況下),上午收回的牛熊證,觀察期便是被收回的一刻開始至下午收市為止,而下午時段收回的牛熊證,觀察期便是被收回的一刻開始,至之後一個交易日的中午收市為止。

被收回後結算價

R類牛熊證的餘額是該牛熊證的行使價與結算價的差額。至於結算價並不是該牛熊證的收回價,而是觀察期內相關資產的價格。

牛證和熊證略有不同。牛證剩餘價值的結算價是觀察期內相關資產的最低位,如觀察期內相關資產的最低位觸及行使價,牛證便無剩餘價值;相反,熊證剩餘價值的結算價則是觀察期內相關資產的最高位,如觀察期內相關資產的最高位觸及行使價,熊證便無剩餘價值。

當然,在計算牛熊證的剩餘價值時投資者亦要把牛熊證的換股比率計算在內,而根據港交所的條文,剩餘價值的最少值公式如下:

牛證於收回時的剩餘價值 = (結算價 –行使價) / 換股比率

熊證於收回時的剩餘價值 = (行使價–結算價 ) / 換股比率

一般來說,投資者於牛熊證被收回後4至5個工作天就可直接從買賣的銀行或證券行戶口收回剩餘價值。

有一點投資者需注意的是,如兩隻牛熊證的收回價和行使價相同,換股比率小(如10000)的牛熊證的剩餘價值會比換股比率大(如12000)的牛熊證為高,當然,換股比率小的牛熊證在收回前的買賣價格亦比換股比率大的牛熊證為高,所以投資者不宜把不同條款的牛熊證直接比較。

牛熊證的主要風險

強制收回: 萬一牛熊證的相關資產價格觸及收回價,牛熊證會即時由發行商收回,買賣亦會終止。槓桿作用: 牛熊證價格在比例 上的變幅會較相關資產為高。若相關資產的走向與投資者預期相反,投資者可能要承受比例上更大的損失。

限定的有效期: 若在到期前遭提早收回牛熊證的有效期將變得更短。提早收回的牛熊證可能會變得没有價值。

相關資產的走勢: 在某些情況下未必與相關資產價格的變動同步(即對沖值不一定等於一)。牛熊證的價格受多個因素所影響,包括其本身的供求、財務費用及距離到期的時限。

財務費用: 牛熊證在發行時已把整個年期的財務費用計算在發行價內,雖然當牛熊證被收回時其年期會縮短,持有人仍會損失整筆財務費用。

接近收回價時的交易: 相關資產價格接近收回價時,牛熊證的價格可能會變得更加波動,買賣差價可能會較闊,流通量亦可能較低。牛熊證隨時會被收回而終止交易。

流通量: 雖然牛熊證設有流通量提供者,但不能保證投資者可以隨時以其目標價買入/沽出牛熊證。

相關資產派息的影響

發行商在發行牛熊證以及定價時,已把相關的預計派息計算在內。如相關的派息一如發行商預期,輪證的價格並不會有影響;不過萬一公布的派息跟發行商的預期有所出入,發行商亦會於公布當日立即調整輪證的價格,以保障投資者利益。而相關資產配股、供股和派發紅股等屬於難以預測的公司活動,發行商為新牛熊證或牛熊證定價時,不會包括以上的因素,因此如有關正股進行配股、供股和派發紅股,發行商需要調整收回價、行使價和換股比率。一般來說,正股派發紅股,牛證和熊證的行使價和收回價都會相應下調,務求令持有牛熊證的投資者在正股供股前後的權益和「經濟利益」不變。

街貨量對牛熊證牛熊證的影響

「街貨」是指發行商以外的投資者持有牛熊證的份數,可用來觀察投資者的持倉情況。發行商在發行牛熊證時都有個發行數量,當街貨高,例如超過50%時,因為供求問題發行商有機會要開出較大的買賣差價,或甚如街貨高至80-100%時,市場投資者或有機會爭相買入/或爭相沽出牛熊證,市場壓力令牛熊證成交價偏離實際價格。如果街貨量達100%時,即代表發行商所發行的股數已全數沽清,發行商亦只可為該產品提供買入價,如投資者仍爭相買入該產品,或有機會令成交價格偏離合理價格,形成產品不跟價的情況。

如何辨別街貨高甚至「沽清」?

由於現時市面上的報價機所顯示的產品街貨量均是上日數據,投資者不可單靠街貨數字作參考,尤其當日熱炒的產品。投資者可從有串流報價的報價機上找尋發行商開價的位置,如發現在「賣出」的一方不見發行商的報價,則該產品有較大機會沽清。投資者可致電發行商熱線要求報價及確認最新街貨數字。同時,投資者在揀選牛熊證時,應留意街貨較低的選擇。

快速連結: 認股證知多啲 輪證專欄 講座及教育短片

開市和收市競價交易時段及市調機制對牛熊證或牛熊證交易的可能影響

牛熊證的流通量提供者,不會於收市競價時段輸入新的買賣盤,有關的報價亦會取消。所以投資者會見到相關資產的收市價較最後按盤價上升或下跌,但牛熊證的價格未必有相應調整,亦正是這個原因,如收市競價時段股價急升或急跌,之後的交易日投資者可能有牛熊證不跟升跌的誤解。即使個別牛熊證出現競價盤成交,通常都不會涉及發行商,成交價未必反映該牛熊證的合理價值。此外,競價時段亦會影響牛熊證的收回事件。以恒指牛熊證為例,恒生指數有限公司會在4時10分左右報出當日的收市價,即縱使牛熊證在交易時段未被收回,在競價時段的收市價觸及收回價,牛熊證亦同樣會被收回,相關的交易亦會取消。至於上午開市前的競價時段,如指數或相關股票價格在此競價時段已觸及收回價,有關牛熊證的競價交易便屬無效。所以在大跌市或大升市的早上,投資者希望在競價時段早一點沽出牛熊證,便必須留意此安排。

發行商的角色

牛熊證發行商會為其產品提供流通量,雖然這安排稱為莊家制,但並不代表發行商像賭場上的莊家,和投資者是對賭的關係。簡單來說,發行商賣出牛熊證,會代投資者進行對沖,在場外期權市場以較低價格買入期權,對沖牛熊證市場賣出的倉位,而發行商在期權市場以買入期權的價錢,以及在零售市場賣出牛熊證的價錢,當中的差價以及時間值等就是發行商的利潤。所以嚴格來說,發行商是零售商,在對沖方向(即看升還是看淡)的持倉,更是與投資者的看法一致,並不存在對賭的關係。不過,不是所有牛熊證的相關資產都有活躍的期權可供對沖,所以部份牛熊證發行商做對沖時,有機會要透過與公司內其他業務的持倉對沖風險,例如結構性票據的倉位,甚至直接買賣相關資產做對沖,所以發行商在市況或正股波動時或面對較大虧損,某程度上亦是代投資者承擔了部份風險。而牛熊證的對沖理論與牛熊證相若,不過很多時會牽涉正股以及期指。

為何選擇瑞銀的牛熊證

發行商的素質對投資者來說亦是非常重要,如發行商開價是否合理,買賣價差是否較窄,而且牛熊證價格是否緊貼正股走勢,是否能提供良好的服務,如投資者能容易接通查詢熱線及有專人接聽等。瑞銀在亞洲的牛熊證多年來具領導地位,贏得多個國際獎項,熱線有專人接聽,為投資者提供牛熊證即市資訊以及協助。