什么是认股证

- 认股证,亦被投资者普遍称为“窝轮”,是期权的一种:

- 认购证(CALL轮)为看升的产品 | 认沽证(PUT轮)则为看淡后巿的产品,亦有对冲持仓风险的作用

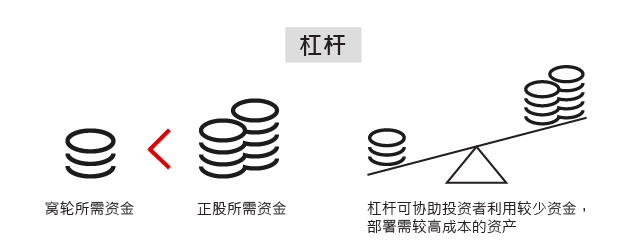

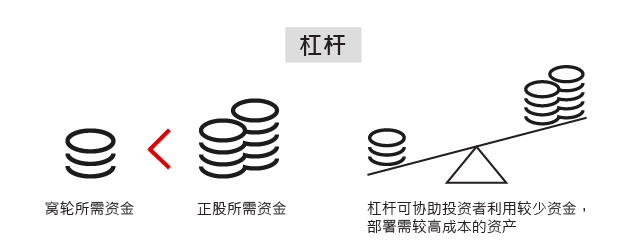

- 认股证(窝轮)有杠杆效应,适合以较少的资金放大回报,但投资风险亦因杠杆效应而增加

- 认股证(窝轮)所挂鈎的资产包括指数、股票、外汇及商品等,但资产价格不是唯一影响窝轮价格的因素,其它因素还包括引伸波幅、时间值、派息等,详情可参考 <影响认股证价格的因素>

为何投资认股证?

认股证(窝轮)是港股中最受欢迎的上巿产品之一,香港更加是全球最大的窝轮巿场,究其原因主要是:

如何买卖认股证

认股证(轮证)及牛熊证都是于港交所主板挂牌的上巿产品,一般的股票交易户口都可以买卖。每只轮证都如股票般有上巿编号,交易方法亦相似。不过轮证的风险特性与股票截然不同,其价格挂鈎于指数、股票或其它资产价格的表现。

认股证的基本条款及术语

行使价

认购期权(CALL)持有人有权在到期日以行使价买入相关资产

认沽期权(PUT)持有人有权在到期日以行使价卖出相关资产

但由于认股证(窝轮)是以现金结算,到期时会以现金结算,最差情况为0,详细计算方法可参考认股证到期结算方式

若投资者并非持有认股证(窝轮)至到期,选择窝轮时亦应选择行使价距离现货价不太远的产品

到期日

到期日时,若认购证(CALL)相关资产价格仍高于行使价,认购证才有价值。

而认沽证(PUT)的情况刚好相反,相关资产价格低于行使价才有价值

窝轮的最后交易日为到期前倒数第4个交易日

兑换比率/换股比率

指多少份窝轮可转换相关资产的数量,例如10份认股证可转换1份正股,其兑换比率为10:1。

- 假设窝轮条款完全一样,一只1兑1价值1港元的窝轮其实相对于一只10兑1价值0.1港元的窝轮。一般来说,股份窝轮的兑换比率有1兑1、5兑1、10兑1、50兑1、100兑1及500兑1。企业行动如需调整股份轮的兑换比率,或会出现其他数字。

- 指数兑换比率则为10的倍数。

溢价

溢价代表以认股证及相关资本现价计,将持有认股证至到期日, 相关资产在到期日需要上升(持有认购证)或下跌(持有认沽证)到什么水平,该笔投资才能打和溢价的高低并不反映认股证是否昂贵,投资者亦不应将溢价作为拣选认股证的唯一参考,详情参考 <溢价计算方法>

对冲值(Delta)

是量度窝轮价格对相关资产价格敏感度的指针,数值介乎-1至1:[认购证为0至1,认沽证为-1至0]

一般来说贴价证的对冲值约0.5;愈价内则愈接近1,愈价外则愈接近0

杠杆比率

公式 = 正股价格/(认股证价格 x 兑换率),但投资者应该参考实际杠杆以计算窝轮的理论价格变化

实际杠杆比率

公式 =基本杠杆比率 x 对冲值

用以表示当正股价格变动1%时,认股证理论价格的变动比率。

举例说,当腾讯上升1%,一只实际杠杆为10倍的腾讯Call轮,轮价理论上升10%;一只实际杠杆为8倍的腾讯Put轮,轮价理论下跌8%。

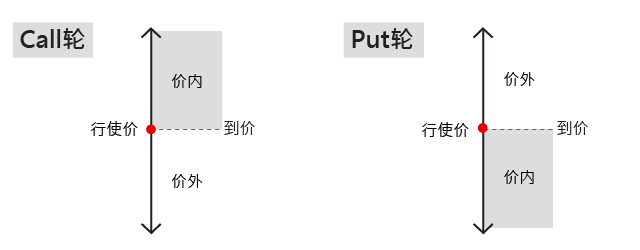

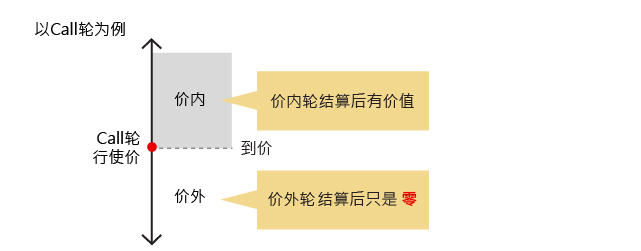

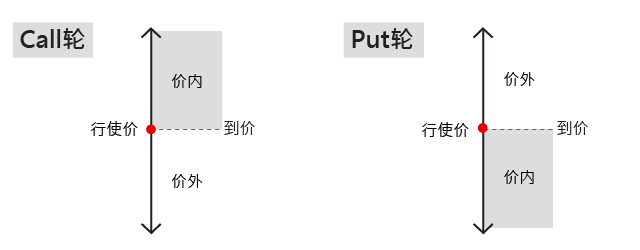

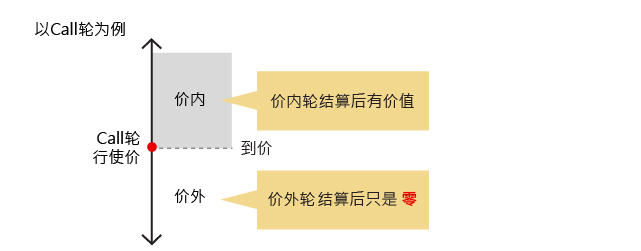

认股证的内在值

要解释内在值,先要解释价外、价内的概念。以Call轮来说,当现价低于行使价,称为“价外”;当现价高于行使价,称为“价内”。相反,以Put轮来说,当现价高于行使价,称为“价外”,当现价低于行使价,称为“价内”。对两类窝轮来说,如现价等如行使价,则称之为“到价”。

认购证溢价 = {[(认购证价格 x 兑换比率)+ 行使价 – 相关资产价格]/相关资产价格} x 100%

认沽证溢价 = {[(认沽证价格 x 兑换比率)+ 相关资产价格 – 行使价]/相关资产价格} x 100%

从上述公式可见,溢价并非固定,而是会因为相关资本价格及认股证本身的价格而改变。而假设其它因素不变,当认股证变得愈价内,其溢价会愈低;反之若看错巿而认股证变得愈价外,其溢价会愈高。

认股证的时间值

认股证价格高于其内在值的部份便是其时间值,时间值可视为投资者为行使权利而付出的代价。

时间值会随着时间过去而下跌,并在到期日下跌至零。

剩余期限越长,认股证的价格就越高,因为越长的剩余期限代表认股证有越大的机会变成价内。

一般来说,相关资产的波幅越大,认股证的引伸波幅亦愈高,令认股证变成价内的可能性越高,所以波幅愈大,时间值愈高。

认股证的引伸波幅

引伸波幅是?

引伸波幅是指市场对相关资产未来波动性的预测。

一般来说,某正股波幅较大,相关窝轮的引伸波幅亦会较高;某正股一向变动不大,相关窝轮的引伸波幅亦较低。

窝轮引伸波幅如何变化?

当市场预期某股份将会变得波动,又或市场对某股份的衍生产品须求上升,相关窝轮的引伸波幅将会上升,反之亦然。

由于轮商会利用期权作窝轮的对冲,当期权的引伸波幅出现变化,轮商将会因应市况反映到窝轮身上。

引伸波幅如何影响轮价?

当窝轮的引伸波幅上升,不论是认购/认沽证,轮价将受正面影响。

| |

认购证/Call轮 |

认沽证/Pull轮 |

| 对后市看法 |

看升 |

看跌 |

| 引伸波幅上升 |

轮价理论上升 |

轮价理论上升 |

| 引伸波幅下跌 |

轮价理论下跌 |

轮价理论下跌 |

在某些情况下,当正股价格上升,但窝轮引伸波幅下跌时,认购证因正股上升而带来的理论升幅,部分或会被引伸波幅下跌带来的理论跌幅所抵销 ,从而出现“升唔足”的情况。

认股证的价格跳动计算

认股证的价格跳动 = ( 正股价格跳动 / 兑换比率 ) x 对冲值

认股证价格要足一格才会跳动。例如,认股证A价格为$0.26,每格跳动为$0.005,利用上述的公式计算若得出认股证A理论升幅为$0.003,由于不足一格,认股证A是不会跳动。

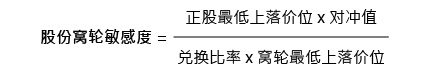

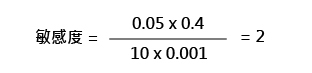

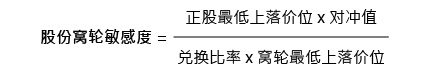

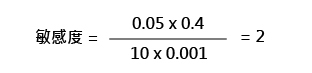

股份轮敏感度的计算

敏感度是指当相关资产价格变动1个价位时,窝轮价格将变动多少。以股份轮来说,其公式如下:

举例说,汇丰现价为70元,一只10兑1的汇丰认购证,对冲值为0.4,现价为 0.120元。

即汇丰每跳动1个价位(0.05元),假设其他因素不变,轮价将跳动2格(0.002元)。

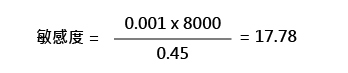

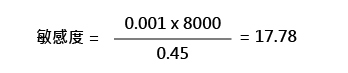

指数轮敏感度的计算

指数敏感度的计算公式如下:

来温习一下, 一只8000兑1的恒指认购证,对冲值为0.45,现价为0.080元。

即期指每跳动约18点,假设其他因素不变,轮价将跳动1格 (0.001元)

指数轮的结算

指数轮结算,是以窝轮到期当日的EAS(预计平均结算价),即由交易所公布的指数每5分锺平均价,即以该月份的指数期货合约的最终结算价计算。

认股证合资格相关资产

港交所对于合资格发行衍生权证产品的“单一类股份结构性产品的正股”股份名单有一定要求,并非每只股票都可以发行认股证。而港交所在相关要求中,较注重股份的市值及流通量。其中包括公众持股市值在过去约三个月均维持在40亿港元或以上,市值亦需达一定水平。事实上,若相关股份维持高流通量,可减低发行商对冲的成本及风险,投资者亦因此可获得较稳定的报价服务,属双赢的措施。至于新上市的股份,如果其市值够大的话,港交所的上市委员会则有机会因应市场反应及认股证发行商的意愿,让新股的相关认股证早一点上市。

认股证常用计算公式

认购证溢价 (%)= {[(认购证价格 x 兑换比率)+ 行使价 – 相关资产价格]/相关资产价格} x 100%

认沽证溢价(%) = {[(认沽证价格 x 兑换比率)+ 相关资产价格 – 行使价]/相关资产价格} x 100%

基本杠杆比率 = 正股价格/(认股证价格 x 兑换率)

实际杠杆比率 = 基本杠杆比率 x 对冲值

认股证到期结算方式

当前于联交所买卖的所有认股证均为欧式,并于到期时以现金结算。

正股认股证的结算价为相关资产在认股证到期日前5天的收市平均价,而指数认股证的结算价则是到期日当日,亦即是期指结算日以港交所公布的预计平均结算价为准,即以该月份的指数期货合约的最终结算价计算。

留意价外窝轮结算后的价值为0。只有价内窝轮才会有现金价值收回。窝轮到期的结算公式如下:

认购证结算价 = (结算价– 行使价) / 兑换比率

认沽证结算价 = (行使价–结算价) / 兑换比率

股份轮的结算

在为窝轮结算时,需将结算价代入公式内。股份轮的结算价,是挂鈎股份在到期日前5个交易日的平均收市价。举例如下:

某行使价为68元的10兑1汇丰认购证,到期日是5月31日,最后交易日为5月27日。

| |

一 |

二 |

三 |

四 |

五 |

六 |

日 |

|

|

|

|

5月23日 |

5月24日 |

5月25日 |

5月26日 |

| 汇丰收市价 |

|

|

|

68.25 |

68.45 |

休市 |

休市 |

|

5月27日 |

5月28日 |

5月29日 |

5月30日 |

5月31日 |

|

|

| 汇丰收市价 |

67.95 |

68.35 |

68.65 |

69.95 |

69.10 |

|

|

结算价是以5月23日、27至30日的收市价计算,到期日5月31日并不计算在内。

结算价 = (68.45+67.95+68.35+68.65+68.95) ÷ 5 = 68.47元

结算后的现金价值 = (68.47 - 68) ÷ 10 = 0.047元

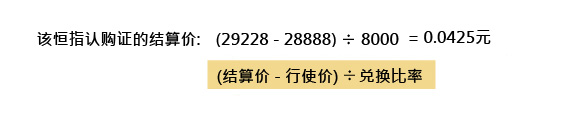

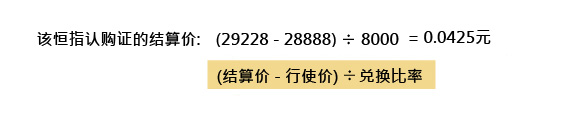

指数轮的结算

指数轮结算,是以窝轮到期当日的EAS,即由交易所公布的指数每5分锺平均价,作为结算价。

举例某恒指认购证的行使价为28,888点,兑换比率为8,000兑1,到期日是5月30日。到期当日,EAS为29,228点。

结算后的现金价值 =

认股证的主要风险

1. 杠杆风险

认股证价格升跌的幅度远大于所对应的相关资产。在最差的情况下,认股证价格可跌至零,投资者可能会损失全部资金。

2. 限定的有效期

认股证有到期日,并非长期有效。认股证到期时如非价内,则完全没有价值。

3. 时间耗损

若其他因素不变,认股证价格会随时间而递减,投资者绝对不宜视认股证为长线投资工具。

4. 引伸波幅

若其他因素不变,相关资产的波幅增加会使认股证价值上升;相反,波幅减少会使认股证价值下降。

5. 市场力量

当认股证在市场上快将售罄又或发行商增发认股证时,供求对认股证价格的影响尤其大。

6. 发行商风险

认股证的持有人等同认股证发行商的无担保债权人,对发行商的资产并无任何优先索偿权;因此,认股证的投资者须承担发行商的信贷风险。

认股证的选择要点

选择认股证首要条件为:

- 先对相关资产有明确方向感,由于认股证有时间值损耗,所以若相关资产作横行上落格局,投资者有机会损失时间值。

- 然后计划一下持货的长短从而选择年期。投资者可考虑持货一星期,并选择年期最少有3个月的认股证。

- 考虑行使价应该多进取。投资者可考虑行使价10%左右价外的认购证,假设其他条款相同,较贴价的认股证提供的有效杠杆较低,但敏感度则相对高。较价外的认股证有效杠杆较高,但敏感度则相对低。

怎样挑选兑换比率?

若两只股份窝轮的挂鈎资产、到期日、引伸波幅等条款完全一样,不同的兑换比率,并不会影响其实际杠杆。

兑换比率所影响到的,只是窝轮的每份面值,假设其他条款一样,100兑1的窝轮轮价会较50兑1的低;不过由于港交所要求新发行窝轮的最低轮价为0.25元,轮商或可利用较小的兑换比率,发行到年期较短、实际杠杆较高的窝轮,增加投资者的选择。

实际杠杆应该拣高或低?

套用在实际情况上,高实际杠杆的窝轮,通常是较短期、较价外的产品;低实际杠杆的窝轮,则是较长期、较贴价或价内的产品。

因此在选择产品上,并没有划一的标准应该选择高或低的实际杠杆,主要视乎承担风险能力。较进取的投资者,倾向选择高实际杠杆窝轮;相反较保守的投资者,则会选择低实际杠杆产品。

甚么窝轮会有较高杠杆?

杠杆是相关资产价格与窝轮价格的关系,当相关资产价格越高,又或轮价越低,两者的倍数相差便会越大,杠杆亦会越高。

明白了这个关系,就会知道高杠杆的窝轮,一般都是轮价较低的窝轮;而轮价较低的产品,一般都是较价外或较短期的窝轮。

高杠杆的利与弊

高杠杆窝轮是否值得投资?这没有划一的标准,主要取决于投资者的风险承担能力。

高杠杆窝轮通常是较价外、较短期的产品,好处是当看中方向,可获得较明显的倍大效果;但当看错方向,同时亦会倍大亏损。

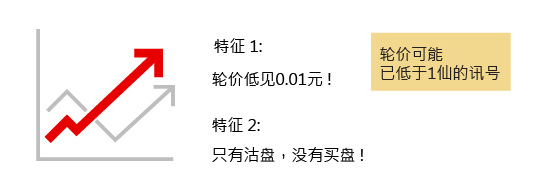

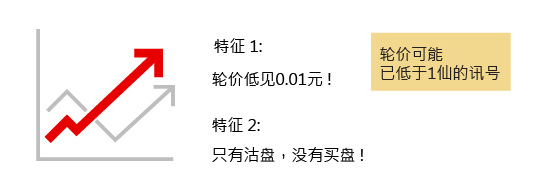

由于高杠杆窝轮可能是短期窝轮,基本上只适合短线部署,否则即使看中方向,短期轮的高时间值损耗,亦可能抵销了部分甚至全部潜在利润。当轮价理论值低于0.01元时,轮商亦无法为产品开价。

认股证买卖策略例子

横行巿:

特点:巿况一般较为淡静,波幅亦较细

窝轮策略:选择贴价证以增加对股价的敏感度,捕捉短线波幅

单边巿:

特点:一个持续的走势并维持一段较长的时间,波幅相对较大

窝轮策略:选择价外证(一般价外程度不超过20%),当看对方向,捕捉窝轮由价外变价内的爆炸力后,采取换码策略。换码的好处既可锁定旧有窝轮的利润,亦可用新价外窝轮维持杠杆效应,但投资者看错方向时,必须严守止蚀

什么是末日轮

末日轮普遍是指短年期及(或)非常价外认股证。普遍来说,最合适的年期为三至六个月,买卖短于三个月年期的认股证的风险较高,当然,提供的有效杠杆亦相对较高。但末日轮的时间值损耗较高,对冲值较低,而买卖差价有机会较大,成交亦可能相对较少。

牛皮市况下

牛皮市况下,窝轮较易出现“升唔足”的情况,为甚么呢?

当大市波动性减低,

1. 正股的变动幅度不大

2. 引伸波幅面临下跌压力

正股轻微上升的幅度,对认购证价格带来的理论升幅有限,但引伸下跌,却会对轮价带来负面影响,再加上时间值会继续扣减。若轮价的理论升幅,不足以抵销引伸下跌及时间值损耗的影响,可能会出现正股升、认购证价格下跌的情况。

爲什么窝轮不开价?

轮价理论值若低于0.01元……

- 在本港主板交易系统,无论是股份抑或其他上市产品,最低能够完成交易的价格是0.01元。

- 当窝轮变得极价外或极短期时,轮价理论值可能已低于0.01元;但在报价机或交易系统上,最低的显示价格只能是0.01元。在这情况下,轮商并非不想提供报价,而是轮价实际上已低于0.01元,未能提供报价。

交易前留意轮商买卖盘……

- 由于报价机上的最低显示价位是0.01元,可能有投资者以为,买入轮价为0.01元的窝轮,就算看错方向,最低限度也能以0.01元沽出持轮,但实际上并如此。

- 实际情况是,投资者买入价格为0.01元的窝轮,价值已经低于0.01元,承接了市场的买卖盘后,若轮商继续未能报价,市场买卖盘不足,投资者可能会损失全部本金。

- 由于轮商有责任为理论价值在0.01元或以上的窝轮提供报价,因此在交易前,应先观察轮商的买卖盘,确认产品的现价,以免以0.01元的价钱,买入了价格已低于0.01元的产品

窝轮唔开价? 报价机上的1仙,非代表窝轮值1仙……

运用认股证为持货对冲

最简单的方法是用有效杠杆计算,如有效杠杆是8倍,要对冲的持货值40万港元,而每股认沽证价值0.2港元,需要买入的认股证股数为(400,000/8)/0.2=250,000股。另一方法是用对冲值和换股比率计算,假设该认股证的对冲值为40%,换股比率为100,持有1,000股正股,需要买入的认沽证股数为(1,000*100/0.4)=250,000股。不过认股证亦受供求、时间值以及引伸波幅等因素影响,所以以上公式只作参考。

相关资产派息的影响

发行商在发行认股证以及定价时,已把相关的预计派息计算在内。如相关的派息一如发行商预期,轮证的价格并不会有影响;不过万一公布的派息跟发行商的预期有所出入,发行商亦会于公布当日立即调整轮证的价格,以保障投资者利益。而相关资产配股、供股和派发红股等属于难以预测的公司活动,发行商为新认股证定价时,不会包括以上的因素,因此如有关正股进行配股、供股和派发红股,发行商需要调整收回价、行使价和换股比率,务求令持有认股证的投资者在正股供股前后的权益和“经济利益”不变。

街货量对认股证牛熊证的影响

“街货”是指发行商以外的投资者持有认股证的份数,可用来观察投资者的持仓情况。发行商在发行认股证时都有个发行数量,当街货高,例如超过50%时,因为供求问题发行商有机会要开出较大的买卖差价,或甚如街货高至80-100%时,市场投资者或有机会争相买入/或争相沽出认股证,市场压力令认股证成交价偏离实际价格。如果街货量达100%时,即代表发行商所发行的股数已全数沽清,发行商亦只可为该产品提供买入价,如投资者仍争相买入该产品,或有机会令成交价格偏离合理价格,形成产品不跟价的情况。

如何辨别街货高甚至“沽清”?

由于现时市面上的报价机所显示的产品街货量均是上日数据,投资者不可单靠街货数字作参考,尤其当日热炒的产品。投资者可从有串流报价的报价机上找寻发行商开价的位置,如发现在“卖出”的一方不见发行商的报价,则该产品有较大机会沽清。投资者可致电发行商热线要求报价及确认最新街货数字。同时,投资者在拣选认股证时,应留意街货较低的选择。

开市和收市竞价交易时段及市调机制对认股证

或牛熊证交易的可能影响

认股证的流通量提供者,不会于收市竞价时段输入新的买卖盘,有关的报价亦会取消。所以投资者会见到相关资产的收市价较最后按盘价上升或下跌,但认股证的价格未必有相应调整,亦正是这个原因,如收市竞价时段股价急升或急跌,之后的交易日投资者可能有认股证不跟升跌的误解。即使个别认股证出现竞价盘成交,通常都不会涉及发行商,成交价未必反映该认股证的合理价值。

发行商的角色

认股证牛熊证发行商会为其产品提供流通量,虽然这安排称为庄家制,但并不代表发行商像赌场上的庄家,和投资者是对赌的关系。简单来说,发行商卖出认股证,会代投资者进行对冲,在场外期权市场以较低价格买入期权,对冲认股证市场卖出的仓位,而发行商在期权市场以买入期权的价钱,以及在零售市场卖出认股证的价钱,当中的差价以及时间值等就是发行商的利润。所以严格来说,发行商是零售商,在对冲方向(即看升还是看淡)的持仓,更是与投资者的看法一致,并不存在对赌的关系。不过,不是所有认股证的相关资产都有活跃的期权可供对冲,所以部份认股证发行商做对冲时,有机会要透过与公司内其他业务的持仓对冲风险,例如结构性票据的仓位,甚至直接买卖相关资产做对冲,所以发行商在市况或正股波动时或面对较大亏损,某程度上亦是代投资者承担了部份风险。而牛熊证的对冲理论与认股证相若,不过很多时会牵涉正股以及期指。

为何选择瑞银的认股证及牛熊证

发行商的素质对投资者来说亦是非常重要,如发行商开价是否合理,买卖价差是否较窄,而且牛熊证价格是否紧贴正股走势,是否能提供良好的服务,如投资者能容易接通查找热线及有专人接听等。瑞银在亚洲的认股证和牛熊证市场多年来具领导地位,赢得多个国际奖项,热线有专人接听,为投资者提供认股证牛熊证即市信息以及协助。

个个都讲纳指,唔通个个都知纳指系咩?

“知少少唔好扮代表,好似系同科技股、新经济股有关?原来仲有…”

纳指,全名为纳斯达克综合指数,系由喺美国纳斯达克交易所上市嘅股份所组成。一直以来,较多科技企业及生物科技企业,都倾向选择喺纳斯达克市场上市,令呢个指数被视为系追踪美国科技企业走势嘅指针。

为咗区分科技股同传统金融股,指数公司再将纳指划分为:

1. 纳斯达克100指数; 及

2. 纳斯达克金融100指数

纳斯达克100指数从工业、科技,电讯、生物科技、医疔保健、运输、媒体及服务业等行业中,选择100只较大型、较具代表性嘅公司成为成份股。市值大、槼模大,增加纳斯达克100指数嘅代表性,因此唔少投资产品都系围绕住呢个指数嚟建构。

纳斯达克100指数嘅成份股有几大型?代表性又几大呀?

占纳斯达克100指数比重最大嘅,唔少都系大家耳熟能详嘅股份。

现时最重磅嘅系苹果公司,相信大家或者朋友间都总有用紧一两部佢哋出产嘅手机、平板电脑。其次嘅系电商股阿马逊、软件生产商微软,其他占比头十大嘅股份,仲有社交网站Facebook、Google母公司Alphabet、电动车生产商特斯拉(Tesla)、半导体生产商Nvida、软件商Adobe同串流娱乐平台Netflix*,而头10只重磅股已占指数约56.6%嘅比重。

睇啱纳指走势,但无美股户口,兼且唔够本金,系咪就冇得捕捉纳指升跌?

当然唔系,喺港股市场上,其实亦有同纳指挂鈎嘅投资产品,就算大家冇美股户口,都可以捉紧美国新经济股嘅投资机会。

如果本金唔够,大家可能都会谂吓有冇杠杆产品嚟以小博大,纳指100期货系选择之一,但要额外开立期货户口;而喺本港上市,同纳指100指数挂鈎嘅认股证,就系另一个杠杆产品嘅选择,俾大家做到睇好或者睇淡部署。

期货同认股证都系杠杆产品,但系佢哋有乜分别?

期货同认股证,都系部署未来资产价格走势嘅工具。两者嘅分别在于,期货系一个责任,认股证就系一个权利。

买卖期货之前,首先要有期货户口,并且缴付若干保证金。假设有个投资者买入或者卖出纳指100期货后,纳指100嘅走势不似预期,当指数触及某一维持按金水平之后,投资者有责任额外补仓,即系有机会“输凸”,损失有机会多过最初投资金额。

至于认股证,由于佢喺交易所上市,佢会有个股票编号,只要有港股户口就可以进行买卖,唔需要特别开立其他户口。假设买入纳指轮后走势不似预期,由于佢系一个行使权力,方向错、即系代表行使唔到,唔需要额外补仓,最大损失仅为投入本金。

“期货…… 投资者有责任额外补仓,即系有机会“输凸””

“至于认股证…… 唔需要额外补仓,最大损失仅为投入本金”

纳指产品喺香港市场点样交易?

纳期达克指数既然系美国指数,自然会有时差关系,即系港股开市时,纳斯达克市场系休市嘅;不过有时差唔代表买卖唔到。电子交易嘅兴起,令投资者可以喺非美股交易时段,买卖喺芝加哥交易所电子交易市场上市嘅纳指100的期货。

既然纳指100期货可以喺亚洲时段交易,即系同佢挂鈎嘅纳指认购证,喺港股时段都有跳动嘅依据啦,发行商通过期货市场作对冲,自然可以为纳指认股证提供报价,俾大家多一个可以买卖嘅选择。

利用窝轮喺港股市场买美国指数?只轮会唔会唔识郁架?

当然唔会!虽然纳斯达克100指数嘅成分股份系喺美国上市,但窝轮跟随跳动嘅系相关期货。由于新经济股受捧程度增加,近年即使喺亚洲交易时段,如果出现影响环境股市嘅政经事件,又或者系同大型科企有关嘅消息公布,纳指100期货一样会喺亚洲时段出现大幅波动,亦提供工具俾大家喺美股开市前作部署。

既然会郁,咁点郁呢?如果想计纳指认购证跳动敏感度,即系纳指100期货要跳几多点,认股证先跳动到一个价位,可查看芝加哥交易所内纳指100迷你期货嘅报价,再将个数放入下面条公式:

[(兑换比率 ÷ 对冲值)]÷ 美元兑港元汇价 x 窝轮最低上落差价

举个例子,某纳指认购证的兑换比率为30000兑1,对冲值约0.32。假设港元兑美元的汇率为7.75,每个价位的买卖差价为0.001港元。

变动一个价位纳指100近月期货约需变化的点数约为

= 30000 ÷ 0.32 ÷ 7.75 x 0.001 = 12点

同样地,某纳指认沽证的兑换比率为25000兑1,对冲值约0.26。假设港元兑美元的汇率为7.75,每个价位的买卖差价为0.001港元。

变动一个价位纳指100近月期货约需变化的点数约为

= 25000 ÷ 0.25 ÷ 7.75 x 0.001 = 12.9点