什麼是認股證

- 認股證,亦被投資者普遍稱為「窩輪」,是期權的一種:

- 認購證(CALL輪)為看升的產品 | 認沽證(PUT輪)則為看淡後巿的產品,亦有對沖持倉風險的作用

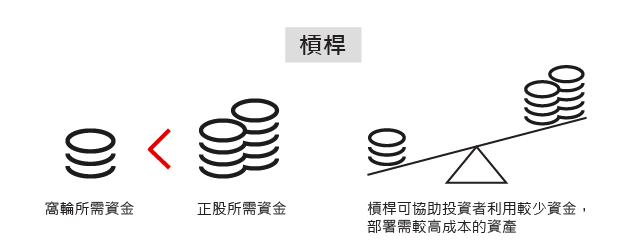

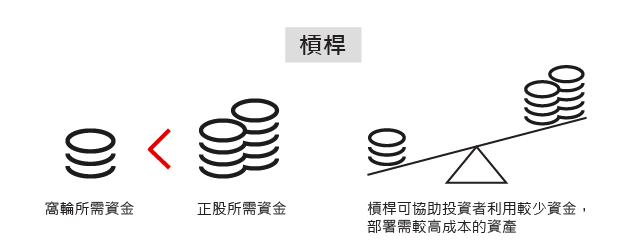

- 認股證(窩輪)有槓桿效應,適合以較少的資金放大回報,但投資風險亦因槓桿效應而增加

- 認股證(窩輪)所掛鈎的資產包括指數、股票、外匯及商品等,但資產價格不是唯一影響窩輪價格的因素,其它因素還包括引伸波幅、時間值、派息等,詳情可參考 <影響認股證價格的因素>

為何投資認股證?

認股證(窩輪)是港股中最受歡迎的上巿產品之一,香港更加是全球最大的窩輪巿場,究其原因主要是:

如何買賣認股證

認股證(輪證)及牛熊證都是於港交所主板掛牌的上巿產品,一般的股票交易戶口都可以買賣。每隻輪證都如股票般有上巿編號,交易方法亦相似。不過輪證的風險特性與股票截然不同,其價格掛鈎於指數、股票或其它資產價格的表現。

認股證的基本條款及術語

行使價

認購期權(CALL)持有人有權在到期日以行使價買入相關資產

認沽期權(PUT)持有人有權在到期日以行使價賣出相關資產

但由於認股證(窩輪)是以現金結算,到期時會以現金結算,最差情況為0,詳細計算方法可參考認股證到期結算方式

若投資者並非持有認股證(窩輪)至到期,選擇窩輪時亦應選擇行使價距離現貨價不太遠的產品

到期日

到期日時,若認購證(CALL)相關資產價格仍高於行使價,認購證才有價值。

而認沽證(PUT)的情況剛好相反,相關資產價格低於行使價才有價值

窩輪的最後交易日為到期前倒數第4個交易日

兌換比率/換股比率

指多少份窩輪可轉換相關資產的數量,例如10份認股證可轉換1份正股,其兌換比率為10:1。

- 假設窩輪條款完全一樣,一隻1兌1價值1港元的窩輪其實相對於一隻10兌1價值0.1港元的窩輪。一般來說,股份窩輪的兌換比率有1兌1、5兌1、10兌1、50兌1、100兌1及500兌1。企業行動如需調整股份輪的兌換比率,或會出現其他數字。

- 指數兌換比率則為10的倍數。

溢價

溢價代表以認股證及相關資本現價計,將持有認股證至到期日, 相關資產在到期日需要上升(持有認購證)或下跌(持有認沽證)到什麼水平,該筆投資才能打和溢價的高低並不反映認股證是否昂貴,投資者亦不應將溢價作為揀選認股證的唯一參考,詳情參考 <溢價計算方法>

對沖值(Delta)

是量度窩輪價格對相關資產價格敏感度的指標,數值介乎-1至1:[認購證為0至1,認沽證為-1至0]

一般來說貼價證的對沖值約0.5;愈價內則愈接近1,愈價外則愈接近0

槓桿比率

公式 = 正股價格/(認股證價格 x 兌換率),但投資者應該參考實際槓桿以計算窩輪的理論價格變化

實際槓桿比率

公式 =基本槓桿比率 x 對沖值

用以表示當正股價格變動1%時,認股證理論價格的變動比率。

舉例說,當騰訊上升1%,一隻實際槓桿為10倍的騰訊Call輪,輪價理論上升10%;一隻實際槓桿為8倍的騰訊Put輪,輪價理論下跌8%。

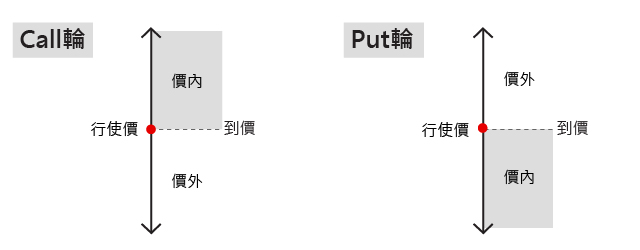

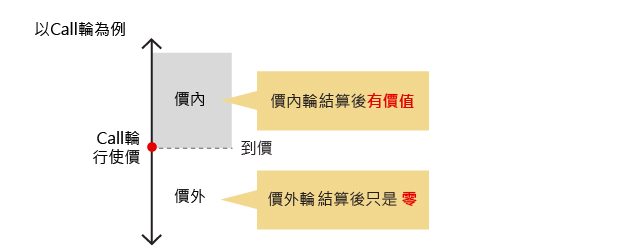

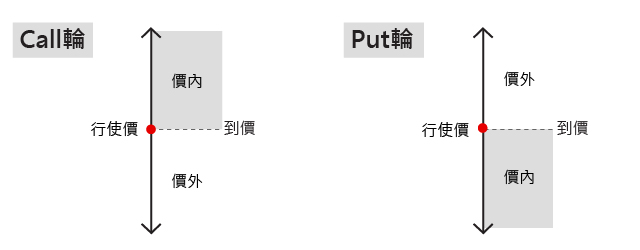

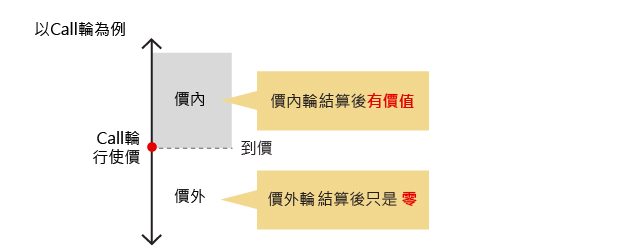

認股證的內在值

要解釋內在值,先要解釋價外、價內的概念。以Call輪來說,當現價低於行使價,稱為「價外」;當現價高於行使價,稱為「價內」。相反,以Put輪來說,當現價高於行使價,稱為「價外」,當現價低於行使價,稱為「價內」。對兩類窩輪來說,如現價等如行使價,則稱之為「到價」。

認購證溢價 = {[(認購證價格 x 兌換比率)+ 行使價 – 相關資產價格]/相關資產價格} x 100%

認沽證溢價 = {[(認沽證價格 x 兌換比率)+ 相關資產價格 – 行使價]/相關資產價格} x 100%

從上述公式可見,溢價並非固定,而是會因為相關資本價格及認股證本身的價格而改變。而假設其它因素不變,當認股證變得愈價內,其溢價會愈低;反之若看錯巿而認股證變得愈價外,其溢價會愈高。

認股證的時間值

認股證價格高於其內在值的部份便是其時間值,時間值可視為投資者為行使權利而付出的代價。

時間值會隨著時間過去而下跌,並在到期日下跌至零。

剩餘期限越長,認股證的價格就越高,因為越長的剩餘期限代表認股證有越大的機會變成價內。

一般來說,相關資產的波幅越大,認股證的引伸波幅亦愈高,令認股證變成價內的可能性越高,所以波幅愈大,時間值愈高。

認股證的引伸波幅

引伸波幅是?

引伸波幅是指市場對相關資產未來波動性的預測。

一般來說,某正股波幅較大,相關窩輪的引伸波幅亦會較高;某正股一向變動不大,相關窩輪的引伸波幅亦較低。

窩輪引伸波幅如何變化?

當市場預期某股份將會變得波動,又或市場對某股份的衍生產品需求上升,相關窩輪的引伸波幅將會上升,反之亦然。

由於輪商會利用期權作窩輪的對沖,當期權的引伸波幅出現變化,輪商將會因應市況反映到窩輪身上。

引伸波幅如何影響輪價?

當窩輪的引伸波幅上升,不論是認購/認沽證,輪價將受正面影響。

| |

認購證/Call輪 |

認沽證/Pull輪 |

| 對後市看法 |

看升 |

看跌 |

| 引伸波幅上升 |

輪價理論上升 |

輪價理論上升 |

| 引伸波幅下跌 |

輪價理論下跌 |

輪價理論下跌 |

在某些情況下,當正股價格上升,但窩輪引伸波幅下跌時,認購證因正股上升而帶來的理論升幅,部分或會被引伸波幅下跌帶來的理論跌幅所抵銷 ,從而出現「升唔足」的情況。

認股證的價格跳動計算

認股證的價格跳動 = ( 正股價格跳動 / 兌換比率 ) x 對沖值

認股證價格要足一格才會跳動。例如,認股證A價格為$0.26,每格跳動為$0.005,利用上述的公式計算若得出認股證A理論升幅為$0.003,由於不足一格,認股證A是不會跳動。

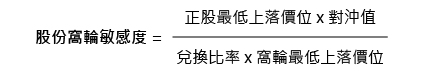

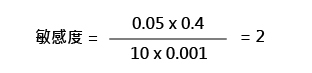

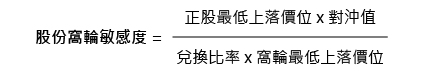

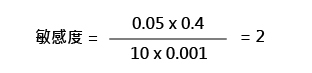

股份輪敏感度的計算

敏感度是指當相關資產價格變動1個價位時,窩輪價格將變動多少。以股份輪來說,其公式如下:

舉例說,匯豐現價為70元,一隻10兌1的匯豐認購證,對沖值為0.4,現價為 0.120元。

即匯豐每跳動1個價位(0.05元),假設其他因素不變,輪價將跳動2格(0.002元)。

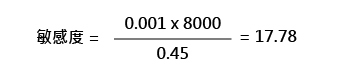

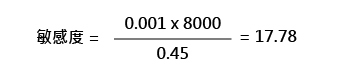

指數輪敏感度的計算

指數敏感度的計算公式如下:

來溫習一下, 一隻8000兌1的恒指認購證,對沖值為0.45,現價為0.080元。

即期指每跳動約18點,假設其他因素不變,輪價將跳動1格 (0.001元)

指數輪的結算

指數輪結算,是以窩輪到期當日的EAS(預計平均結算價),即由交易所公布的指數每5分鐘平均價,即以該月份的指數期貨合約的最終結算價計算。

認股證合資格相關資產

港交所對於合資格發行衍生權證產品的「單一類股份結構性產品的正股」股份名單有一定要求,並非每隻股票都可以發行認股證。而港交所在相關要求中,較注重股份的市值及流通量。其中包括公眾持股市值在過去約三個月均維持在40億港元或以上,市值亦需達一定水平。事實上,若相關股份維持高流通量,可減低發行商對沖的成本及風險,投資者亦因此可獲得較穩定的報價服務,屬雙贏的措施。至於新上市的股份,如果其市值夠大的話,港交所的上市委員會則有機會因應市場反應及認股證發行商的意願,讓新股的相關認股證早一點上市。

認股證常用計算公式

認購證溢價 (%)= {[(認購證價格 x 兌換比率)+ 行使價 – 相關資產價格]/相關資產價格} x 100%

認沽證溢價(%) = {[(認沽證價格 x 兌換比率)+ 相關資產價格 – 行使價]/相關資產價格} x 100%

基本槓桿比率 = 正股價格/(認股證價格 x 兌換率)

實際槓桿比率 = 基本槓桿比率 x 對沖值

認股證到期結算方式

目前於聯交所買賣的所有認股證均為歐式,並於到期時以現金結算。

正股認股證的結算價為相關資產在認股證到期日前5天的收市平均價,而指數認股證的結算價則是到期日當日,亦即是期指結算日以港交所公布的預計平均結算價為準,即以該月份的指數期貨合約的最終結算價計算。

留意價外窩輪結算後的價值為0。只有價內窩輪才會有現金價值收回。窩輪到期的結算公式如下:

認購證結算價 = (結算價– 行使價) / 兌換比率

認沽證結算價 = (行使價–結算價) / 兌換比率

股份輪的結算

在為窩輪結算時,需將結算價代入公式內。股份輪的結算價,是掛鈎股份在到期日前5個交易日的平均收市價。舉例如下:

某行使價為68元的10兌1匯豐認購證,到期日是5月31日,最後交易日為5月27日。

| |

一 |

二 |

三 |

四 |

五 |

六 |

日 |

|

|

|

|

5月23日 |

5月24日 |

5月25日 |

5月26日 |

| 匯豐收市價 |

|

|

|

68.25 |

68.45 |

休市 |

休市 |

|

5月27日 |

5月28日 |

5月29日 |

5月30日 |

5月31日 |

|

|

| 匯豐收市價 |

67.95 |

68.35 |

68.65 |

69.95 |

69.10 |

|

|

結算價是以5月23日、27至30日的收市價計算,到期日5月31日並不計算在內。

結算價 = (68.45+67.95+68.35+68.65+68.95) ÷ 5 = 68.47元

結算後的現金價值 = (68.47 - 68) ÷ 10 = 0.047元

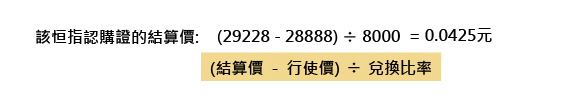

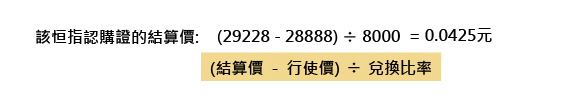

指數輪的結算

指數輪結算,是以窩輪到期當日的EAS,即由交易所公布的指數每5分鐘平均價,作為結算價。

舉例某恒指認購證的行使價為28,888點,兌換比率為8,000兌1,到期日是5月30日。到期當日,EAS為29,228點。

結算後的現金價值 =

認股證的主要風險

1. 槓桿風險

認股證價格升跌的幅度遠大於所對應的相關資產。在最差的情況下,認股證價格可跌至零,投資者可能會損失全部資金。

2. 限定的有效期

認股證有到期日,並非長期有效。認股證到期時如非價內,則完全沒有價值。

3. 時間耗損

若其他因素不變,認股證價格會隨時間而遞減,投資者絕對不宜視認股證為長線投資工具。

4. 引伸波幅

若其他因素不變,相關資產的波幅增加會使認股證價值上升;相反,波幅減少會使認股證價值下降。

5. 市場力量

當認股證在市場上快將售罄又或發行商增發認股證時,供求對認股證價格的影響尤其大。

6. 發行商風險

認股證的持有人等同認股證發行商的無擔保債權人,對發行商的資產並無任何優先索償權;因此,認股證的投資者須承擔發行商的信貸風險。

認股證的選擇要點

選擇認股證首要條件為:

- 先對相關資產有明確方向感,由於認股證有時間值損耗,所以若相關資產作橫行上落格局,投資者有機會損失時間值。

- 然後計劃一下持貨的長短從而選擇年期。投資者可考慮持貨一星期,並選擇年期最少有3個月的認股證。

- 考慮行使價應該多進取。投資者可考慮行使價10%左右價外的認購證,假設其他條款相同,較貼價的認股證提供的有效槓桿較低,但敏感度則相對高。較價外的認股證有效槓桿較高,但敏感度則相對低。

怎樣挑選兌換比率?

若兩隻股份窩輪的掛鈎資產、到期日、引伸波幅等條款完全一樣,不同的兌換比率,並不會影響其實際槓桿。

兌換比率所影響到的,只是窩輪的每份面值,假設其他條款一樣,100兌1的窩輪輪價會較50兌1的低;不過由於港交所要求新發行窩輪的最低輪價為0.25元,輪商或可利用較小的兌換比率,發行到年期較短、實際槓桿較高的窩輪,增加投資者的選擇。

實際槓桿應該揀高或低?

套用在實際情況上,高實際槓桿的窩輪,通常是較短期、較價外的產品;低實際槓桿的窩輪,則是較長期、較貼價或價內的產品。

因此在選擇產品上,並沒有劃一的標準應該選擇高或低的實際槓桿,主要視乎承擔風險能力。較進取的投資者,傾向選擇高實際槓桿窩輪;相反較保守的投資者,則會選擇低實際槓桿產品。

甚麼窩輪會有較高槓桿?

槓桿是相關資產價格與窩輪價格的關係,當相關資產價格越高,又或輪價越低,兩者的倍數相差便會越大,槓桿亦會越高。

明白了這個關係,就會知道高槓桿的窩輪,一般都是輪價較低的窩輪;而輪價較低的產品,一般都是較價外或較短期的窩輪。

高槓桿的利與弊

高槓桿窩輪是否值得投資?這沒有劃一的標準,主要取決於投資者的風險承擔能力。

高槓桿窩輪通常是較價外、較短期的產品,好處是當看中方向,可獲得較明顯的倍大效果;但當看錯方向,同時亦會倍大虧損。

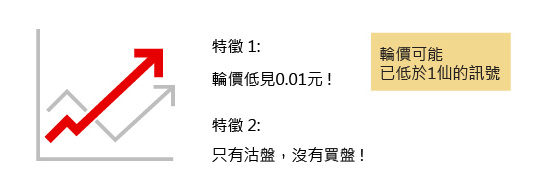

由於高槓桿窩輪可能是短期窩輪,基本上只適合短線部署,否則即使看中方向,短期輪的高時間值損耗,亦可能抵銷了部分甚至全部潛在利潤。當輪價理論值低於0.01元時,輪商亦無法為產品開價。

認股證買賣策略例子

橫行巿:

特點:巿況一般較為淡靜,波幅亦較細

窩輪策略:選擇貼價證以增加對股價的敏感度,捕捉短線波幅

單邊巿:

特點:一個持續的走勢並維持一段較長的時間,波幅相對較大

窩輪策略:選擇價外證(一般價外程度不超過20%),當看對方向,捕捉窩輪由價外變價內的爆炸力後,採取換碼策略。換碼的好處既可鎖定舊有窩輪的利潤,亦可用新價外窩輪維持槓桿效應,但投資者看錯方向時,必須嚴守止蝕

什麼是末日輪

末日輪普遍是指短年期及(或)非常價外認股證。普遍來說,最合適的年期為三至六個月,買賣短於三個月年期的認股證的風險較高,當然,提供的有效槓桿亦相對較高。但末日輪的時間值損耗較高,對沖值較低,而買賣差價有機會較大,成交亦可能相對較少。

牛皮市況下

牛皮市況下,窩輪較易出現「升唔足」的情況,為甚麼呢?

當大市波動性減低,

1. 正股的變動幅度不大

2. 引伸波幅面臨下跌壓力

正股輕微上升的幅度,對認購證價格帶來的理論升幅有限,但引伸下跌,卻會對輪價帶來負面影響,再加上時間值會繼續扣減。若輪價的理論升幅,不足以抵銷引伸下跌及時間值損耗的影響,可能會出現正股升、認購證價格下跌的情況。

爲什麽窩輪不開價?

輪價理論值若低於0.01元……

- 在本港主板交易系統,無論是股份抑或其他上市產品,最低能夠完成交易的價格是0.01元。

- 當窩輪變得極價外或極短期時,輪價理論值可能已低於0.01元;但在報價機或交易系統上,最低的顯示價格只能是0.01元。在這情況下,輪商並非不想提供報價,而是輪價實際上已低於0.01元,未能提供報價。

交易前留意輪商買賣盤……

- 由於報價機上的最低顯示價位是0.01元,可能有投資者以為,買入輪價為0.01元的窩輪,就算看錯方向,最低限度也能以0.01元沽出持輪,但實際上並如此。

- 實際情況是,投資者買入價格為0.01元的窩輪,價值已經低於0.01元,承接了市場的買賣盤後,若輪商繼續未能報價,市場買賣盤不足,投資者可能會損失全部本金。

- 由於輪商有責任為理論價值在0.01元或以上的窩輪提供報價,因此在交易前,應先觀察輪商的買賣盤,確認產品的現價,以免以0.01元的價錢,買入了價格已低於0.01元的產品

窩輪唔開價? 報價機上的1仙,非代表窩輪值1仙……

運用認股證為持貨對沖

最簡單的方法是用有效槓桿計算,如有效槓桿是8倍,要對沖的持貨值40萬港元,而每股認沽證價值0.2港元,需要買入的認股證股數為(400,000/8)/0.2=250,000股。另一方法是用對沖值和換股比率計算,假設該認股證的對沖值為40%,換股比率為100,持有1,000股正股,需要買入的認沽證股數為(1,000*100/0.4)=250,000股。不過認股證亦受供求、時間值以及引伸波幅等因素影響,所以以上公式只作參考。

相關資產派息的影響

發行商在發行認股證以及定價時,已把相關的預計派息計算在內。如相關的派息一如發行商預期,輪證的價格並不會有影響;不過萬一公布的派息跟發行商的預期有所出入,發行商亦會於公布當日立即調整輪證的價格,以保障投資者利益。而相關資產配股、供股和派發紅股等屬於難以預測的公司活動,發行商為新認股證定價時,不會包括以上的因素,因此如有關正股進行配股、供股和派發紅股,發行商需要調整收回價、行使價和換股比率,務求令持有認股證的投資者在正股供股前後的權益和「經濟利益」不變。

街貨量對認股證牛熊證的影響

「街貨」是指發行商以外的投資者持有認股證的份數,可用來觀察投資者的持倉情況。發行商在發行認股證時都有個發行數量,當街貨高,例如超過50%時,因為供求問題發行商有機會要開出較大的買賣差價,或甚如街貨高至80-100%時,市場投資者或有機會爭相買入/或爭相沽出認股證,市場壓力令認股證成交價偏離實際價格。如果街貨量達100%時,即代表發行商所發行的股數已全數沽清,發行商亦只可為該產品提供買入價,如投資者仍爭相買入該產品,或有機會令成交價格偏離合理價格,形成產品不跟價的情況。

如何辨別街貨高甚至「沽清」?

由於現時市面上的報價機所顯示的產品街貨量均是上日數據,投資者不可單靠街貨數字作參考,尤其當日熱炒的產品。投資者可從有串流報價的報價機上找尋發行商開價的位置,如發現在「賣出」的一方不見發行商的報價,則該產品有較大機會沽清。投資者可致電發行商熱線要求報價及確認最新街貨數字。同時,投資者在揀選認股證時,應留意街貨較低的選擇。

開市和收市競價交易時段及市調機制對認股證

或牛熊證交易的可能影響

認股證的流通量提供者,不會於收市競價時段輸入新的買賣盤,有關的報價亦會取消。所以投資者會見到相關資產的收市價較最後按盤價上升或下跌,但認股證的價格未必有相應調整,亦正是這個原因,如收市競價時段股價急升或急跌,之後的交易日投資者可能有認股證不跟升跌的誤解。即使個別認股證出現競價盤成交,通常都不會涉及發行商,成交價未必反映該認股證的合理價值。

發行商的角色

認股證牛熊證發行商會為其產品提供流通量,雖然這安排稱為莊家制,但並不代表發行商像賭場上的莊家,和投資者是對賭的關係。簡單來說,發行商賣出認股證,會代投資者進行對沖,在場外期權市場以較低價格買入期權,對沖認股證市場賣出的倉位,而發行商在期權市場以買入期權的價錢,以及在零售市場賣出認股證的價錢,當中的差價以及時間值等就是發行商的利潤。所以嚴格來說,發行商是零售商,在對沖方向(即看升還是看淡)的持倉,更是與投資者的看法一致,並不存在對賭的關係。不過,不是所有認股證的相關資產都有活躍的期權可供對沖,所以部份認股證發行商做對沖時,有機會要透過與公司內其他業務的持倉對沖風險,例如結構性票據的倉位,甚至直接買賣相關資產做對沖,所以發行商在市況或正股波動時或面對較大虧損,某程度上亦是代投資者承擔了部份風險。而牛熊證的對沖理論與認股證相若,不過很多時會牽涉正股以及期指。

為何選擇瑞銀的認股證及牛熊證

發行商的素質對投資者來說亦是非常重要,如發行商開價是否合理,買賣價差是否較窄,而且牛熊證價格是否緊貼正股走勢,是否能提供良好的服務,如投資者能容易接通查詢熱線及有專人接聽等。瑞銀在亞洲的認股證和牛熊證市場多年來具領導地位,贏得多個國際獎項,熱線有專人接聽,為投資者提供認股證牛熊證即市資訊以及協助。

個個都講納指,唔通個個都知納指係咩?

“知少少唔好扮代表,好似係同科技股、新經濟股有關?原來仲有…”

納指,全名為納斯達克綜合指數,係由喺美國納斯達克交易所上市嘅股份所組成。一直以來,較多科技企業及生物科技企業,都傾向選擇喺納斯達克市場上市,令呢個指數被視為係追蹤美國科技企業走勢嘅指標。

為咗區分科技股同傳統金融股,指數公司再將納指劃分為:

1. 納斯達克100指數; 及

2. 納斯達克金融100指數

納斯達克100指數從工業、科技,電訊、生物科技、醫療保健、運輸、媒體及服務業等行業中,選擇100隻較大型、較具代表性嘅公司成為成份股。市值大、規模大,增加納斯達克100指數嘅代表性,因此唔少投資產品都係圍繞住呢個指數嚟建構。

納斯達克100指數嘅成份股有幾大型?代表性又幾大呀?

佔納斯達克100指數比重最大嘅,唔少都係大家耳熟能詳嘅股份。

現時最重磅嘅係蘋果公司,相信大家或者朋友間都總有用緊一兩部佢哋出產嘅手機、平板電腦。其次嘅係電商股阿馬遜、軟件生產商微軟,其他佔比頭十大嘅股份,仲有社交網站Facebook、Google母公司Alphabet、電動車生產商特斯拉(Tesla)、半導體生產商Nvida、軟件商Adobe同串流娛樂平台Netflix*,而頭10隻重磅股已佔指數約56.6%嘅比重。

睇啱納指走勢,但無美股戶口,兼且唔夠本金,係咪就冇得捕捉納指升跌?

當然唔係,喺港股市場上,其實亦有同納指掛鈎嘅投資產品,就算大家冇美股戶口,都可以捉緊美國新經濟股嘅投資機會。

如果本金唔夠,大家可能都會諗吓有冇槓桿產品嚟以小博大,納指100期貨係選擇之一,但要額外開立期貨戶口;而喺本港上市,同納指100指數掛鈎嘅認股證,就係另一個槓桿產品嘅選擇,俾大家做到睇好或者睇淡部署。

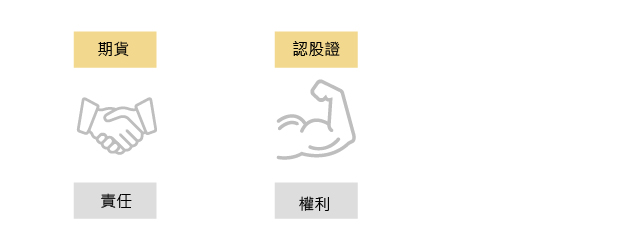

期貨同認股證都係槓桿產品,但係佢哋有乜分別?

期貨同認股證,都係部署未來資產價格走勢嘅工具。兩者嘅分別在於,期貨係一個責任,認股證就係一個權利。

買賣期貨之前,首先要有期貨戶口,並且繳付若干保證金。假設有個投資者買入或者賣出納指100期貨後,納指100嘅走勢不似預期,當指數觸及某一維持按金水平之後,投資者有責任額外補倉,即係有機會「輸凸」,損失有機會多過最初投資金額。

至於認股證,由於佢喺交易所上市,佢會有個股票編號,只要有港股戶口就可以進行買賣,唔需要特別開立其他戶口。假設買入納指輪後走勢不似預期,由於佢係一個行使權力,方向錯、即係代表行使唔到,唔需要額外補倉,最大損失僅為投入本金。

“期貨…… 投資者有責任額外補倉,即係有機會「輸凸」”

“至於認股證…… 唔需要額外補倉,最大損失僅為投入本金”

納指產品喺香港市場點樣交易?

納期達克指數既然係美國指數,自然會有時差關係,即係港股開市時,納斯達克市場係休市嘅;不過有時差唔代表買賣唔到。電子交易嘅興起,令投資者可以喺非美股交易時段,買賣喺芝加哥交易所電子交易市場上市嘅納指100的期貨。

既然納指100期貨可以喺亞洲時段交易,即係同佢掛鈎嘅納指認購證,喺港股時段都有跳動嘅依據啦,發行商通過期貨市場作對沖,自然可以為納指認股證提供報價,俾大家多一個可以買賣嘅選擇。

利用窩輪喺港股市場買美國指數?隻輪會唔會唔識郁架?

當然唔會!雖然納斯達克100指數嘅成分股份係喺美國上市,但窩輪跟隨跳動嘅係相關期貨。由於新經濟股受捧程度增加,近年即使喺亞洲交易時段,如果出現影響環境股市嘅政經事件,又或者係同大型科企有關嘅消息公布,納指100期貨一樣會喺亞洲時段出現大幅波動,亦提供工具俾大家喺美股開市前作部署。

既然會郁,咁點郁呢?如果想計納指認購證跳動敏感度,即係納指100期貨要跳幾多點,認股證先跳動到一個價位,可查看芝加哥交易所內納指100迷你期貨嘅報價,再將個數放入下面條公式:

[(兌換比率 ÷ 對沖值)]÷ 美元兌港元匯價 x 窩輪最低上落差價

舉個例子,某納指認購證的兌換比率為30000兌1,對沖值約0.32。假設港元兌美元的匯率為7.75,每個價位的買賣差價為0.001港元。

變動一個價位納指100近月期貨約需變化的點數約為

= 30000 ÷ 0.32 ÷ 7.75 x 0.001 = 12點

同樣地,某納指認沽證的兌換比率為25000兌1,對沖值約0.26。假設港元兌美元的匯率為7.75,每個價位的買賣差價為0.001港元。

變動一個價位納指100近月期貨約需變化的點數約為

= 25000 ÷ 0.25 ÷ 7.75 x 0.001 = 12.9點